楽々毎日百円投資術!

こんにちは!

ug(ゆーじ)です。

前回までの投稿で、ドルコスト平均法の利点、利用する時の気持ちの持ち方についてご理解いただけたと思います。ここでは、結びとして、市場の価格推移の状況別にドルコスト平均法の利点について見ていきましょう。NET証券会社のホームページでは、取引している株や投資信託の買取価格、損益等と共に、それまでの基準価額の推移をグラフ化した図(チャート)を閲覧することができます。ご自身が取引を開始した時期から現在までのチャートを見れば、ドルコスト平均法の利点を十分働かせることができたのか、あるいはそうでないのかが一目でわかります。

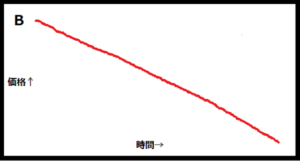

このように一直線に上昇している場合ももちろん利益は出ますが、ドルコスト平均法の利点はあまりないと言えます。分散して後に買う時ほど、利益がのらないからです。同じ金額で最初に全て買取る方が、利益が出たのは間違いないでしょう。ただし、このようなに価格が推移するかどうか、事前に察知するのは不可能です。滅多にないことですから「ほどほどの利益が出て良かった」と気持ちを切り替えられるようにするのが良いでしょう。

このように一直線に下降した場合、利益は出ず、投資したお金は減ります。通常、好景気から不景気に突入する時に見られるパターンです。そんな時に間違っても売らなくて済むように、ugは使うあての無い余裕資金で投資信託買付けをしております。このような場合は、資産が減っていても「多くの口数を手に入れられる」と喜ぶ気持ちを忘れずに、投資を続けるのが「待ち投資い」です。

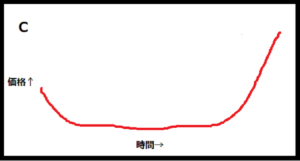

ドルコスト平均法の利点は十分に効果を発揮しております。凹んでいる期間が長い程、価格上昇後の利益は増します。凹み続けている間、買取金額を増やしておくという高等技術を使う手もあるでしょう。

ドルコスト平均法の利点は十分に効果を発揮しております。C図のように買取金額を増やすのは難しいので、ugの場合、価格推移の確認はたまにする程度にしております。通常、株価・投資信託基準価額の推移としては最も多いパータンと言えるでしょう。

さて、4つの価格推移の中で損をするのはB図となります。ですが、C図の凹み始めの価格推移は正にB図のようですね。ということは、B図のようになった時に慌てて売るようなことをせずしっかり投資を続け、やがてC図のようになるまで「待ち投資い」を続けることで、ドルコスト平均法の利点はしっかり効果を発揮するということがお解りいただきると思います。また、C図の凹みが終わって上昇する時とA図は似ていますね。長く投資し続けることで、B図がC図へと変化し、A図の時を経て利益となっていくのが市場の常です。最初からA図のような推移となったら、一旦利益を確定。改めて、景気後退時期を待つことも有効な投資方法の一つですね。ugは楽々投資が好きなので、ほとんどの場合ほったらかしですけれどね。(^^;

こうやって見てみると、投資において「待てる」ことがいかに大事かが良くわかりますね。以上がドルコスト平均法の説明となります。長い記事をお読みいただいてありがとうございました。

尚、ドルコスト平均法に納得がいかない方向けに実際に計算してみた記事があります。模式図付きと30回分の単価や買付口数、買付単価などを表にしてわかりやすく解説していますので、よろしければ読んでみてくださいね。

ドルコスト平均法についてもう一度読みたい方は以下から。

ugのNZ$預金を例にとって

下落は好機です。

スポンサーリンク

短期と長期で口座を分けよう。

今、最もおススメな証券会社、それが◆松井証券◆

![]()

次回、

すぐ始めたくなったら「即、実行!」へ。

最初から読みたくなったら「一番最初の記事に行く」へ。

ドルコスト平均法-結び

(投資は自己責任で)

スポンサーリンク

コメント